La tensión entre la deuda pública y la inversión

Jorge Iván González

La deuda pública crece, también los compromisos para apalancarla, que reducen las posibilidades de inversión y de gasto público en general. Es necesario identificar alternativas y ponerlas en marcha.

El crecimiento de la deuda pública le está quitando espacio a la inversión. Y detrás de esta situación coyuntural se esconde un problema estructural que afecta a Colombia y, sobre todo, al mercado internacional de capitales.

1. La deuda pública sigue creciendo

A nivel internacional se está observando un progresivo crecimiento del saldo de la deuda pública. En las economías avanzadas, entre 1960 y 2020, pasó del 48 al 100 por ciento del PIB. Y en las economías emergentes, pasó de 25 al 52 por ciento1. Aunque en éstas el peso de la deuda es menor, las tendencias también son crecientes, como en las economías avanzadas.

En Colombia, en el 2024, el saldo de la deuda pública con respecto al PIB es de 57,1 por ciento, que es similar al promedio del grupo de las economías emergentes. Es interesante constatar que la deuda pública sigue creciendo a pesar de la existencia de la regla fiscal. Cuando ésta se comenzó a aplicar en el 2012, el porcentaje del saldo de la deuda pública del Gobierno Central Nacional (GCN) con respecto al PIB era 33,2 por ciento. Es claro, entonces, que durante los 12 años de vigencia de la regla, la deuda ha aumentado de manera significativa. Este panorama es un buen punto de partida para reflexionar sobre la efectividad de la regla fiscal.

Lo más alarmante del cuadro son las proyecciones. En el 2050 en las economías avanzadas, el porcentaje podría llegar a 210 por ciento, y en las emergentes sería de 160 por ciento. Estas cifras no tienen precedentes, y reflejan asimetrías estructurales.

La deuda pública es el mecanismo que permite cerrar la brecha entre un mayor gasto y unos menores ingresos. Los déficit se siguen intensificando porque se están presentando dos hechos claros: el gasto sube y los tributos bajan.

Por un lado, el gasto público crece de manera sistemática. Durante estos años resalta que el gasto no puede reducirse, y como porcentaje del PIB sigue subiendo. Con el paso del tiempo, las sociedades se van haciendo más complejas, y se presentan exigencias colectivas con costos crecientes. Basta mencionar algunos ejemplos. A medida que aumenta la esperanza de vida, las intervenciones clínicas se incrementan, y ello eleva el gasto público. La investigación de punta también es más costosa a medida que se obtienen mejores logros. Los proyectos de investigación nuevos son más exigentes y complejos. El gasto público también es presionado hacia el alza por los compromisos ambientales, y por la carrera bélica. Los conflictos como el de Ucrania y Gaza son financiados con recursos públicos. Y en Colombia, los combates a los grupos armados irregulares obligan a incrementar el gasto público.

Y, por el otro lado, la tasa impositiva continúa bajando. Las tarifas del impuesto a la renta son menores en todos los países, sobre todo desde finales de los años ochenta. Se argumenta que los impuestos desestimulan la inversión privada y el empleo. Este desprecio por los ingresos tributarios se va generalizando. Y en contra de lo esperado, esta reducción de los impuestos no se ha manifestado en un mejoramiento de la productividad y la competitividad de las empresas.

El aumento del gasto público y la disminución de los ingresos, han creado una brecha que se amplía con el paso del tiempo, y se refleja de manera directa en el aumento del saldo de la deuda pública.

Los enormes volúmenes de deuda pública han acentuado la volatilidad del mercado de capitales internacionales. En el último informe del Banco de Pagos Internacionales se advierte que:

“[…] los riesgos se han incrementado, y algunas vulnerabilidades han alcanzado una importancia sistémica. La totalidad de las vulnerabilidades no se han podido identificar bien porque gran parte de ellas, que están directamente relacionadas con el sector financiero no bancario, son completamente opacas” (BIS 2023, p. 23).

Las deudas públicas han fragilizado el sector financiero hasta el punto que, en palabras del Banco de Pagos Internacionales, el “[…] camino que le espera a la economía global es peligroso”.

2. Deuda pública e inversión

El aumento de la deuda pública reduce la disponibilidad de ingresos para la inversión.

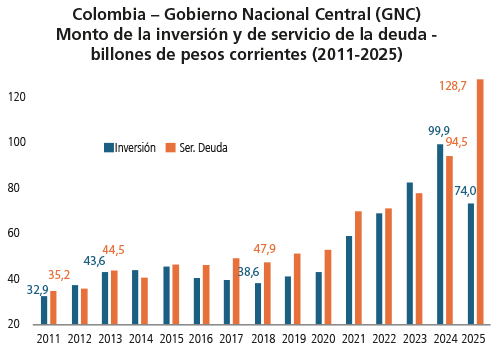

En la gráfica se observa la evolución, en Colombia, del servicio de la deuda y de la inversión entre 2011 y 2025. De allí se pueden sacar las siguientes conclusiones.

Primero, el servicio de la deuda pasó de $35,2 billones en el 2011, y se estima que en el 2025 será de $128,7 billones.

Segundo, la inversión fue de $32,9 billones en el 2011. El presupuesto del 2024 es de $99,9 billones, un nivel históricamente alto. Se estima que en 2025 se reducirá a $74 billones.

Tercero, la mayor diferencia entre el servicio de la deuda y la inversión se presentaría en el 2025. El panorama es preocupante. El servicio de la deuda pública casi duplica la inversión. El nivel tan alto de la deuda restringe recursos que son indispensables para garantizar el crecimiento y el empleo.

Cuarto, la situación fiscal del 2024 y, sobre todo, la del 2025, se complica por varias razones: i) Por las deudas de corto plazo que contrató Duque para responder a la pandemia. El pago de estos créditos significó, en el 2024, un aumento del servicio de la deuda de $20 billones. ii) El déficit del fondo de estabilización de los precios de los combustibles (Fepc). Durante la administración anterior no se aumentaron los precios de la gasolina, y el costo fiscal de esta decisión se tendrá que pagar en el 2024 y el 2025. En el 2024 la cifra es de $20 billones. iii) El desbalance originado por la llamada opción tarifaria. Igualmente, durante la pandemia no se aumentaron las tarifas de los servicios públicos, y el desbalance financiero de las empresas debe ser compensado por el actual gobierno. El monto de este compromiso es de $6 billones. iv) A los concesionarios de las carreteras se les debe responder por la menor circulación de carros por los peajes durante los meses de pandemia. Este faltante es de $5 billones. Estos cuatro compromisos suman $51 billones.

Puesto que el panorama del 2025 no tiene precedentes, es importante tomar decisiones que reduzcan la diferencia entre servicio de la deuda e inversión. Entre las alternativas se mencionan las siguientes:

i) Aumentar los ingresos tributarios municipales, sobre todo aprovechando las potencialidades de recaudo originadas en la participación del gobierno local en las rentas generadas por el manejo del suelo (prediales) y por las dinámicas urbanas. Estos ingresos de las ciudades reducen la presión por las transferencias del gobierno nacional.

Incluso, siendo audaces podría pensarse que ciudades grandes como Bogotá, Medellín, Cali y Barranquilla tengan mayor autonomía tributaria, y que puedan definir impuestos propios. Si avanzan en esta dirección, el gobierno nacional les podría suprimir las transferencias del Sistema General de Participaciones (SGP), de tal forma que estos recursos puedan redirigirse hacia los municipios pobres, con menos capacidad de generar recursos propios.

Actualmente no hay ambiente en el Congreso para pensar en una nueva reforma tributaria. En lugar de optar por este camino, se deben consolidar los mecanismos que permitan un aumento de los recursos propios de los municipios. El incremento de los recursos de los municipios no necesita ninguna reforma tributaria.

ii) Ampliar el margen de la regla fiscal. El gobierno ha abierto nuevamente el debate sobre la regla fiscal. Si en el país el saldo de la deuda crece de manera continua a pesar de 12 años de “aplicación” de la regla fiscal, es claro que este mecanismo no ha cumplido con su función y, de alguna manera, tiene que ser replanteado. Con respecto a la dinámica de la deuda pública, la regla fiscal ha sido un fracaso. Es conveniente abrir el debate sobre su flexibilización, con un argumento razonable: este gobierno está pagando los costos de la pandemia.

También es bueno reflexionar sobre la conveniencia de sustituir deuda por activos ambientales. Esta vía no se ha analizado con cuidado, y el país está en mora de avanzar en esta dirección. Esta debería ser una de las mayores preocupaciones del Banco de la República y del Ministerio de Hacienda. El Banco de Pagos Internacionales le ha pedido a los bancos centrales que busquen mecanismos que les permitan contribuir a la financiación de la transición energética2. La función de la banca central debe cambiar de manera sustantiva. En Colombia el Banco de la República ha privilegiado de manera excesiva el control de la inflación por la vía de aumentos de la tasa de interés, dejando de lado otras tareas misionales, como la preocupación por la financiación de economía limpia.

De allí se desprenden dos caminos. Uno, la sustitución de deuda por activos ambientales. A nivel internacional ya se han diseñado mecanismos que Colombia ha utilizado muy poco. Y, segundo, debería aceptarse que todos los gastos no son iguales, y que los dineros dedicados a la conservación y recuperación de activos ambientales no deben entrar en la contabilidad del gasto de la misma manera que lo hacen, por ejemplo, los salarios. Y esta inversión ambiental no se debería incorporar es la estimación del déficit fiscal.

iii) Reducir los intereses que se pagan por los TES. Esta vía supone que el Banco de la República continúe disminuyendo la tasa de interés de política monetaria, que ahora está en 11,75 por ciento anual. El costo fiscal de la deuda interna ha sido alto porque la tasa de referencia del Banco de la República ha sido elevada, y la reducción de los últimos meses ha sido muy lenta. El banco central tiene que acelerar el ritmo de reducción de la tasa de interés.

iv) Reprogramar la deuda, de tal manera que los pagos se puedan diferir en el tiempo (rollover de la deuda). Crédito Público en el Ministerio de Hacienda debe buscar todas las posibilidades refinanciar créditos. Este ejercicio lo facilita el respaldo que acaba de dar el Fondo Monetario Internacional al gobierno. En su opinión los ajustes fiscales han sido adecuados. En opinión del FMI: “Gracias a la apropiada implementación de políticas macroeconómicas restrictivas durante los dos últimos años, Colombia pudo lograr una reducción impresionante de los desequilibrios internos y externos”. Y en virtud de esta opinión favorable, se amplió la línea de crédito flexible a USD 8.100 millones. Esta modalidad de crédito permite que el beneficiario únicamente tome los recursos en caso de necesidad. Mientras tanto, están allí disponibles y no implican ningún costo. Gracias a esta disponibilidad la confianza de los inversionistas mejora, y las operaciones de rollover pueden tener mayor aceptación.

La deuda agobia pero hay opciones para impedir que cierre su nudo, y ese procedimiento demanda caminos no apegados al proceder tradicional. La audacia permitiría así proceder.

1. BANK FOR INTERNATIONAL SETTLEMENTS, BIS., 2023. Annual Economic Report 2023. Promoting Global Monetary and Financial Stability, BIS, Basle.

2. BANK FOR INTERNATIONAL SETTLEMENTS, BIS., 2020. The Green Swan. Central Banking and Financial Stability in the Age of Climate Change, BIS, Basle.