Los conceptos vertidos en esta sección no reflejan necesariamente la línea editorial de Nodal. Consideramos importante que se conozcan porque contribuyen a tener una visión integral de la región.Por Federico Kucher(*)

El patrimonio total de la banca en Latinoamérica alcanzó los 378 mil millones de dólares en 2017. La cifra es un 6,2 por ciento más elevada respecto del 2016, cuando la banca acumulaba una fortuna de 355 mil millones de dólares, y un 7,4 por ciento mayor en relación con 2015, cuando el monto era de 352 mil millones.

La riqueza de los bancos en América Latina sigue en aumento a pesar de las carencias de su servicio. En la última década, las entidades duplicaron la cantidad de tarjetas de crédito y débito en circulación pero no avanzaron al mismo ritmo en la apertura de nuevas sucursales o en la incorporación de puestos de trabajo.

Los datos sobre los niveles de inclusión financiera en la región, es decir, la cantidad de individuos con cuenta bancaria tradicional, indican que el 50 por ciento de la población adulta continúa sin tener acceso al sistema. La banca no tiene interés en incorporar a los individuos de menores recursos y con elevado riesgo crediticio.

Los activos y las utilidades netas del negocio bancario

El patrimonio de las entidades muestra el esplendor de la banca en la región, pero no es el único dato relevante. La tarea de entender el poder de los bancos en Latinoamérica requiere mirar en detalle otros números centrales del sector.

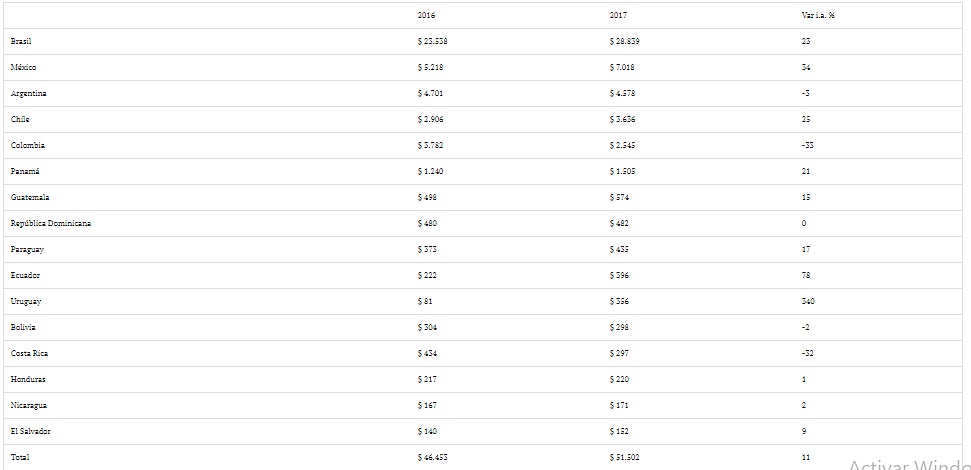

El volumen de los activos bancarios (sin descontar el pasivo de las entidades) alcanzó, el año pasado, unos 4 billones de dólares (4.000.000.000.000 dólares). El otro dato notable es el de las utilidades netas (ganancias) acumuladas cada año por el conjunto del sistema financiero. En 2017, la cifra fue de 51 mil millones de dólares con un incremento del 10,8 por ciento respecto del año anterior. Cinco países concentraron el año pasado el 90 por ciento de estas ganancias netas: Brasil (embolsó 29 mil millones de dólares), México (7 mil millones), Argentina (5 mil millones), Chile (4 mil millones) y Colombia (3 mil millones).

Detalle de utilidades netas en Latinoamérica, en millones de dólares

El gran negocio de las tarjetas de crédito y de débito

El trabajo de elaborar series estadísticas homogéneas para conocer cuáles son los principales rubros de beneficio de la banca a nivel regional no es sencilla, porque los balances contables de los bancos incluyen muchas particularidades locales. Esto no implica que no puedan encontrarse fuentes de ganancia similares para los bancos en todos los países, entre las que se destaca el negocio de las entidades con las tarjetas de crédito y débito. CELAG realizó la estimación de las ganancias a nivel regional que genera este segmento.

Tarjeta de crédito y de débito en circulación, en América Latina

Fuente: Elaboración propia en base a datos de Felaban.

El primer dato relevante para estimar los beneficios embolsados por los bancos en el negocio de las tarjetas es la cantidad de los plásticos en circulación. Los datos de la Federación Latinoamericana de Bancos (Felaban) indican que existen cerca de 892 millones de tarjetas emitidas en la región, de las cuales unas 604 millones son de débito y otras 288 millones de crédito. Solo en Brasil, la economía de mayor peso de la región, circulan unas 340 millones de tarjetas de débito y otras 173 millones de crédito.

El otro dato importante es el monto de las operaciones realizadas al año con estas tarjetas. En promedio, cada tarjeta de débito de la región registra transacciones por 733 dólares al año, en tanto que cada tarjeta de crédito registra 1.149 dólares. Esto implica que, al año, el negocio de las tarjetas mueve pagos totales por 774 mil millones de dólares.

Los analistas del sector aseguran que la banca embolsa, en un escenario moderado, en torno al 1 por ciento de este volumen de transacciones a través de distintos mecanismos (comisiones directas sobre las transacciones negociadas con los procesadores de pagos, cobro por emisión y renovación de los plásticos, costo de resumen de cuentas, entre otros). El resultado es que el negocio de las tarjetas de crédito genera más de 7 mil millones de dólares al año para la banca regional, una cifra cercana al 15 por ciento de las utilidades netas del sector.

Estimación de montos operados con tarjetas en América Latina

Fuente: Elaboración propia en base a datos de Felaban.

Los bancos que más ganan

La banca privada en Latinoamérica es la que consigue apropiarse de los mayores beneficios en el sistema financiero. Las consultoras del mercado realizan estimaciones año a año para ver cuáles son las entidades que reportaron mayor utilidad, incluyendo bancos públicos, privados locales y privados extranjeros.

En la región la banca que opera en el mercado de Brasil presenta los montos más elevados de ganancias, en una lista en la que le siguen México y Chile. Los primeros dos países son las economías más grandes de Latinoamérica, en tanto que Chile se destaca por su elevado nivel de profundidad financiera, lo cual permite a los bancos apuntalar sus balances contables.

En el listado que sigue se enumeran los 20 bancos con más activos de la región en función del mercado en el que operan y su propiedad: Banco do Brasil (opera en el mercado brasileño y es de propiedad estatal), Banco Itaú (brasileño y privado local), Caixa Económica Federal (brasileño y estatal), Bradesco (brasileño y privado local), Santander Brasil (brasileño y privado extranjero), BBVA Bancomer (mexicano y privado extranjero), Santander México (mexicano y privado extranjero), Banamex (mexicano y privado extranjero), Banorte (mexicano y privado local), Estado (chileno y estatal), Santander Chile (chileno y privado extranjero), De Chile (chileno y privado local), BCI (chileno y privado local), Bancolombia (colombiano y privado local), Safra (brasileño y privado local), Itaú Corporación Banca (chileno y privado extranjero), BTG Pactual (brasileño y privado local), Crédito (peruano y privado local), Nación Argentina (argentino y estatal) y HSBC México (mexicano y privado extranjero). Gran parte de estas entidades son privadas locales y extranjeras. El Estado debería recuperar un rol activo en el sistema financiero regional con bancos de desarrollo y entidades estatales que apuesten por las nuevas tecnologías.

Poca inversión, menos empleo y muchos desafíos para la banca

El sistema financiero incrementó en forma notable sus negocios en los últimos años pero no acompañó estos beneficios con inversiones de peso ni generación de puestos de trabajo. La comparación entre 2009 y 2016 muestra que, en la mayoría de los países de la región, la cantidad de empleados del sector respecto a la cantidad de adultos de la economía se mantuvo en niveles muy similares. Una de las excepciones fue Panamá, país que después de la crisis de 2008 retomó su impulso como paraíso fiscal.

Empleados del sector bancario cada 100 mil adultos, en 16 países de la región

Fuente: Elaboración propia en base a datos de Felaban.

En términos agregados puede detallarse que en 2016 se registraron 385 empleos en los bancos por cada 100.000 latinoamericanos adultos. Esto equivale a 1.450.000 personas trabajando en el sistema financiero en 2016. Se trató de una caída del 0,8 por ciento del empleo respecto del 2015. La tendencia sobre los niveles de empleo en el sector quedará más clara cuando se informen los datos agregados para 2017. Pero entre los documentos de investigación sectorial elaborados por los propios bancos ya se defienden por la caída de los puestos de trabajo asegurando que la tendencia global en todas las actividades es que la tecnología reemplace a las tareas manuales.

Estos análisis resultan poco relevantes si se tiene en cuenta que los bancos en Latinoamérica siguen sin alcanzar con cuentas bancarias a más de la mitad de la población. ¿Cómo puede ser que la banca no genere nuevo empleo si todavía le falta la mitad de su trabajo por hacer?

Los bancos tienen una enorme deuda pendiente con los sectores vulnerables debido a la falta de inclusión financiera. El 50 por ciento de los adultos mayores que no tienen una cuenta bancaria deben recurrir a préstamos de financieras con tasas de usurarias para acceder al crédito. Los Estados deberían potenciar el compromiso para revertir esta situación y conseguir que la banca reinvierta parte de sus beneficios extraordinarios para atender las necesidades de los segmentos de menores recursos.

La innovación en el sector avanza a pasos acelerados y ya existen tecnologías suficientes para que el conjunto de la población tenga la posibilidad de hacer pagos digitales, refinanciar sus créditos con tasas de mercado (y no con los costos de usura de las financieras) y acceder a nuevos canales de ahorro. El monopolio de la banca no debería limitar su masificación.

(*) Autor en Celag.

VOLVER